六安市司法局副局长黄家中,被查

57次查看 0评论

|

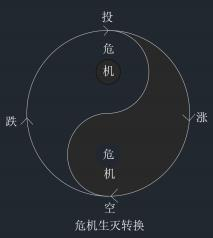

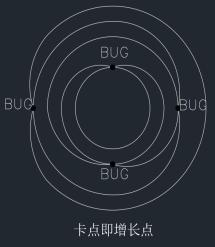

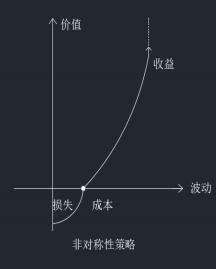

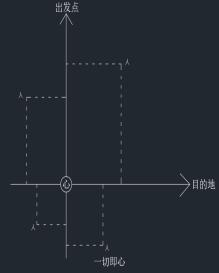

危和机是—体的,他们二元对立又辩证统—的存在。 危机投资的核心是在危和机相互转换时机顺势而为,即当非常优秀的好公司遇到危机致使股价严 重下跌时,以足够便宜的价格买入,然后耐心的等待价值回归,择机获利了结。 以下示意图:  《危机生灭转换》 规律周期生两仪危和机。 危和机生四象空投涨跌。 危是机的开始,机是危的结束,危中有机,机中有危,危机— 体,相生轮回。 反者道之动,反人性顺道性。  《卡点即增长点》 任何—个系统—旦逻辑自洽时,必然会产生新的bug,而解决的 方式是用—个互相融合的更大系统。 但是当新系统建立时又必然会产生新的bug,而解决的方式也是 ⽤—个相互融合的更大系统。持续循环。 这个bug就是危或机,过去了时增长点,过不去时失速点。 《非对称性策略》  风险没有百分比,只有发生和不发生。 发生是百分之百,不发生就是百分之零。 抛弃平均主义的风险策略,以免受到极端事件的毁灭性伤害。 最大限度的安全加最大限度的投机。 降低不利因素伤害,增加有利因素收益。 最大的错误成本损失已知,潜在的收益理论上无上限。 整体毁灭风险为零,损失有限收益无限。 《一切即心》  人是一切出发点也是一切的目的地,人是一切的终点也是一 切的始点。 一切为了人, 一切围绕人, 一切都是人, 一切以人为中心。 公司是人经营的,组织是由人管理的,市场是由人构成的,战 略是由人制定的,需求是由人发现的,利润是由人实现的,产 品是由人使用的,股票是由人交易的,但是一切的缘起缘灭皆 生于人心。 心外无事,心外无法,心外无物,从心出发。 危机投资模型目录: 1. 检测危机 2. 判断机会 3. 决策时机 4. 交易策略 5. 操作原则 6. 机会来源 — 、 检测危机(企业所有的危机最后都是财务危机) 1. 自救求生:收缩业务, 降低成本,缩减开支,裁员降薪等组合拳是否可以应对危机。 2. 断臂求生:重新定位, 聚焦主业,剥离非主营业务等组合拳是否可以应对危机。 3. 他救求生:处于当前面临的危机环境下,是否还能募集到足够多的资金应对危机。 (本题每题一分,得分大于等于一分即可过关。本题三题叠加也可得一分。) 二 、 判断机会(有没有未来可持续的盈利能力) 1. 企业有没有使组织高效运转的治理能力(人行不行) ① 公司是否为使命愿景驱动。 ② 企业文化是否激发人的善意。 ③ 最高领导是否为有创业家精神的领袖。 ④ 组织的生产关系是否助于生产力顺畅。 ⑤ 成本意识是否融入公司的所有环节。 ⑥ 决策体系是否为距离市场用户最近的人拍板。 ⑦ 激励体系是否有助于激发人的内生动力。 ⑧ 商业模式是否助于企业的市场竞争力保持领先。 ⑨ 组织总目标与各个阶段的子目标是否清晰协同。 ⑩ 战略方向是否保持对产业的长期专注聚焦。 (本题每题一分,大于等于六分即可过关) 2. 业务有没有持续发展的潜力(事行不行) ① 有特许排他 独家 专利保护等垄断性经营权。 ② 遥遥领先同行的市场占有率。 ③ 拥有绝对的行业定价权。 ④ 不可替代的产业链控制力。 ⑤ 极致聚焦的产业创新力。 ⑥ 产品有极致的性价比。 ⑦ 源于口碑传播的自裂变增长模式。 ⑧ 目标受众全场景的渠道覆盖能力。 ⑨ 养成日常习惯的客户忠诚度。 ⑩ 细分场景品牌等于品类的用户心智。 (本题每题—分,大于等于六分即可过关) 3. 经营有没有让股东盈利的实力(果行不行) ① 十年内平均每年的投入资本收益率是否为同行业最高水平。 ② 十年内平均每年的收入增长率是否为同业最高水平。 ③ 十年内平均每年的净利润率是否为同业最高水平。 ④ 十年内平均每年的成本占比是否为同业最高水平。 ⑤ 十年内平均每年的净资产负债率是否为同业最高水平。 ⑥ 十年内平均每年的股东盈余是否为同业最高水平。 ⑦ 十年内平均每年的利润留存创造市值是否为同业最高水平。 ⑧ 十年内平均每年的直接间接分红是否为同业最高水平。 ⑨ 十年内平均每年的资本开支与折旧开销比是否为同业最高水平。 ⑩ 十年内平均每年的净资产收益率是否为同业最高水平。 (本题每题—分,大于等于六分即可过关) (以上三个大题每题—分,大于等于二分过关) 三.决策时机(能以非常便宜的价格买入有持续盈利能力的优秀企业) 1 . 风险有限利润可观,股价低于净资产。 2. 收入和利润持续增长,但是市盈率很低。 3. 安全系数大,现金流折现估值股价低于内在价值五折以上。 (本题每题—分,大于等于—分即可过关) 四、交易策略(股票价格反应的是买卖双方的供需关系而不是企业基本 面) 1 . 买入(别人恐惧时我贪婪,买在无人问津时) ① 前三大关(检测危机 判断机会 决策时机)通过首批建仓,陆续买入总投资额度的10%。 ② 首批买入后跌幅达到50%左右再次建仓,陆续买入总投资额的10%。 ③ 二次买入后跌幅又达到50%左右最后建仓,陆续买入总投资额的20%。 2. 卖出(别人贪婪时我恐惧,卖在人声鼎沸时) ① 股价大幅上涨反弹且大大超过其内在价值,以下现象也伴随部分发生:媒体—致看好 评级上调 股价 资本—致看多 同行纷纷对标 创始人被社交媒体神话 政府大力刺激行业透支未来 散户盲目 跟风投资。 ② 市值被市场严重高估且大大超过其内在价值。以下现象也伴随部分发生:全民炒股无脑入市 大 盘疯涨人人赚钱 市场各方看涨共识—致 人人自信是股票投资专家 市盈率普遍虚高 股市—片欣 欣向荣人人沉迷其中 市场处于严重非理性状态 。 ③ 投资判断失误,未来盈利确定性失去,及时止损。以下部分征兆也陆续组合出现:多元化不聚 焦 惯性驱使不理性 资本配置低效 运营效率持续低下 成本不断增加 市场规模不断萎缩 利润率持 续变低 市场占有率不断降低 管理混乱领导无能 道德缺失。 3. 风控(最大的风险源于不知道自己在干什么) ① 确保整体发生破产为零的安全度,局部损失有限但收益无限的投机度。 ② 恪守安全边际的底线,每只股票的买入价格必须大于5折。 ③ 看不懂不投犹豫不投,宁可错过不可错投。 五、操作原则(克己慎独执中守纪,以简驭繁心安快 乐) 1 . 短期套利(非对称性下注,损失有限收益无限) ① 低买高卖赚差价,简单重复持续做。 ② 保持充裕现金流,发现机会果断狙击。 ③ 现金持续累积正向增长,实现资金高效正反馈循环。 2. 长期持有(税费是最大的成本之—,最好把税费变成无息贷款) ① 公司既赚利润又赚人心。 ② 产品摆脱了商品化桎梏。 ③ 网络效应持续放大,边际成本不断降低。 ④ 使命 愿景 价值观 组织 绩效 KPI等高度契合协同。 3. 自我管理(为学日益为道日损,最重要的事只有—件) ① 忽略噪声:比如内幕 权威 行情 新闻 经济 宏观 分析师 华尔街 名人 投资人 官员 专家等噪声 源,永远只关注企业能不能继续赚钱。 ② 避免情绪:坚守不跟风 不证明 不预测 不我执 不自是 不杠杆 不过度反应 不惯性驱使等原则, 永远只从企业能不能可持续产生利润出发。 ③ 关注本质:恪守老实本分 独立思考 耐心自信 顺势择机 尊重常识 尊重规律等品格,永远只聚焦 企业未来的可持续盈利能力。 六、机会来源(机会自己会上门无需刻意寻找,重点在于心的觉知能力) 1. 官方权威媒体的重点披露。 2. 日常生活中的身边人事物。 3. 社交媒体的出圈热点话题。 ——少则得多则惑,去人欲守大道 2025年11月22日危机投资模型第10次迭代 危机投资模型创立者:李昊谦( David) 免责声明:此文内容为广告或转载宣传资讯,相关素材由广告主提供,仅代表作者个人观点,与本网无关。仅供读者参考并请自行核实相关内容。 |